Koliko smiješ da rizikuješ?

Danas organizacije sve više pažnje posvećuju rizicima i njihovom uticaju na celokupno poslovanje. Ovakav trend nije slučajan niti je samo posledica recesije i njenih efekata na tržište. Savremeno korporativno upravljanje rizike prepoznaje kao vitalnu komponentu procesa donošenja poslovnih odluka. Danas se poslovno planiranje, strategije i ciljevi direktno sagledavaju kroz rizike i efekte koje oni mogu da imaju na poslovanje organizacija. Međutim, suštinsko pitanje koje se postavlja jeste na koji način je proces upravljanja rizicima uspostavljen u organizacijama, koliko je isti razvijen i koliko je isti zaista u mogućnosti da doprinese kvalitetu poslovnih odluka u savremenom korporativnom poslovanju.

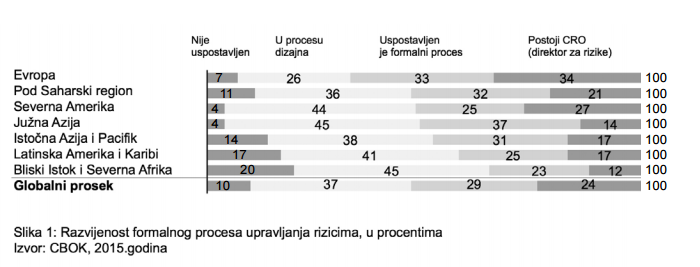

CBOK analiza (Global Internal Audit Common Body of Knowledge) iz 2015. godine ukazuje na činjenicu prema kojoj Evropa iskazuje veći procenat prisustva formalno uspostavljenog procesa upravljanja rizicima od ostalih regiona sveta i da je na uzorku potvrdan odgovor dalo čak 67% ispitanika (videti Slika 1.). Ovakav trend podržan je unapređenjem regulative u Evropi kada je u pitanju adekvatnost upravljanja rizicima. Ono što je indikativno jeste da analiza pokazuje da upravo finansijski sektor ima dominantnu ulogu kada je u pitanju formalno uspostavljanje funkcije upravljanja rizicima i ocena njene adekvatnosti na globalnom nivou.

Posmatrano prema karakteru industrijskih grana, finansijski sektor i osiguranje imaju 74% uspostavljenosti formalnog sistema upravljanja rizicima (videti Sliku 2.). Ovo i nije neko iznenađenje ako se zna da je finansijski sektor snažno podržan regulativom. Ako bismo ovo komparativno posmatrali u odnosu na naše prilike, možemo da konstatujemo da nema velike razlike u odnosu na ovaj trend jer je i u našoj zemlji zakonska regulativa kojom se definiše proces upravljanja rizicima dominantna za finansijski sektor. Interesantno je da u kumulativnom pogledu, posmatranom na nivou svih industrijskih grana izvan finansijskog sektora, procentualna zastupljenost postojanja formalnog procesa upravljanja rizicima iznosi oko 45% na globalnom nivou.

Interesantno je da u kumulativnom pogledu, posmatranom na nivou svih industrijskih grana izvan finansijskog sektora, procentualna zastupljenost postojanja formalnog procesa upravljanja rizicima iznosi oko 45% na globalnom nivou.

Odgovor na ovako slab procenat identifikovan je u nedostatku regulative u industrijskim granama, a koja bi primorala organizacije da je primene. Ukoliko bi se na ovaj način posmatralo, takav trend primetan je i kod nas. Takođe, prisutnost upravljanja rizicima prisutnija je kod velikih pravnih lica, za razliku od malih i srednjih organizacija. Analiza ukazuje na to da je u 70 % velikih organizacija prisutan formalizovan proces upravljanja rizicima, dok je u slučaju malih i srednjih organizacija taj procenat oko 40. Prvi razlog za to je činjenica da velike organizacije imaju veću potrebu, kao i raspoložive resurse da upravljaju rizicima, a drugi je da su finansijske institucije velike po svojoj segmentaciji, tako da direktno učestvuju u ovakvom trendu.

Posmatrano prema veličini ostvarenih prihoda na godišnjem nivou evidentno je da, kako se ova bilansna pozicija povećava tako se povećava i procenat prisutnosti formalno uspostavljenog procesa upravljanja rizicima u organizacijama. Iako naše kompanije ne mogu da se porede na osnovu ove kategorije, očigledno je da na globalnom nivou organizacije koje ostvaruju veće prihode od 100 miliona dolara imaju stabilan trend povećanja procenta prisutnosti formalnog procesa upravljanja rizicima. U slučaju organizacija koje ostvaruju više od 10 milijardi dolara procenat iznosi do 73, dok je kod organizacija koje ostvaruju prihode do 1 milijarde dolara ovaj procenat na globalnom nivou oko 46, što ukazuje da gotovo svaka druga organizacija ima uspostavljene neke od mehanizama za upravljanje rizicima.

Umesto integralnog sagledavanja procesa, akcenat je više stavljen na pojedinačne segmente i uticaj rizika u njima, a naročito na značaj sistema internih kontrola za potrebe finansijskog izveštavanja. S druge strane, akcenat isključivosti i dominacije finansijskog izveštavanja se sada razmešta i na adekvatnost nefinansijskog izveštavanja i njegov doprinos sveobuhvatnom razumevanju korporativnog upravljanja organizacijama. Naročito važnu ulogu u tome ima regulativa Evropske unije i njena Direktiva 2014/95/EU koja se bavi ovim pitanjem i koja pozicionira primenu ovih pravila za organizacije koje imaju više od 500 zaposlenih i koje su segmentirane kao velike organizacije.

Možemo da konstatujemo da finansijske institucije, kao i velike kompanije, pokazuju veću potrebu za unapređenjem formalnog procesa upravljanja rizicima. Takođe, u organizacijama u zemljama Evropske unije procesi upravljanja rizicima su prisutniji, što je pre svega podržano usvojenom ali i unapređenom regulativom po pitanju upravljanja rizicima u odnosu na ostatak sveta.

Autor: Bojan Radoš (Head of international audit department, VTB Banka), Controlling magazin