Pouke finansijskih kriza: Da li smo naučili lekcije

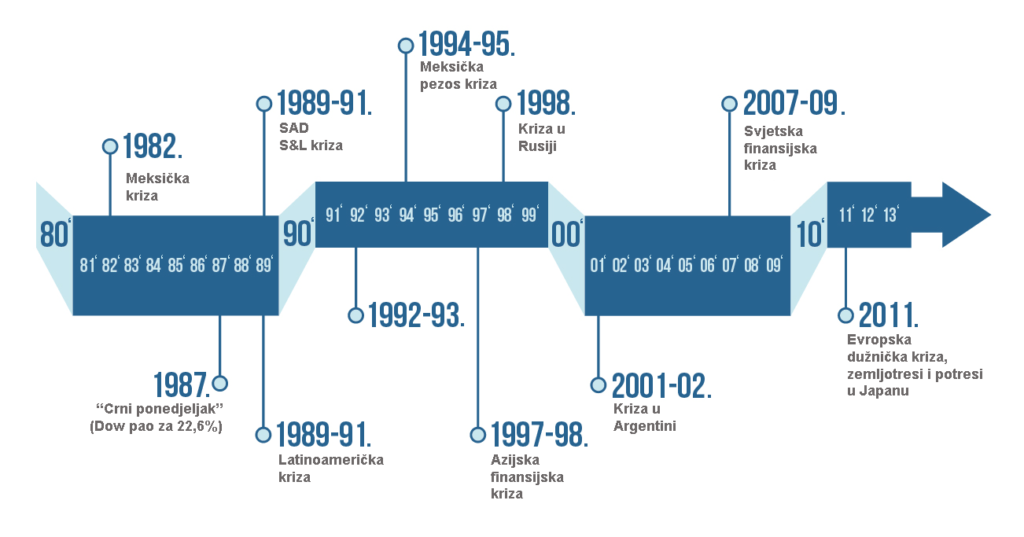

Evidentno je da u posljednjih 30 godina finansijske krize redovno izbijaju na brzorastućim tržištima. Posljedice kriza su u svim ugroženim zemljama bile oštre i dugotrajne.

Učestalost kriza

Ekonomska teorija definiše finansijsku krizu kao oštro, kratko i ultracikličko pogoršanje svih ili većine finansijskih parametara, kamatnih stopa, cijena dionica i nekretnina što rezultira komercijalnom insolventnošću i stečajevima finansijskih institucija (Goldsmith, 1982).

Finansijske krize nijesu rijetkost, a samo u posljednjih 300 godina je u prosjeku dolazilo do kriza svakih osam i po godina. Njihova učestala pojava je dovela do zaključka da je finansijski sektor neobično osjetljiv na šokove. Šok na početku utječe samo na određenu regiju ili samo na nekoliko institucija, ali se može pretvoriti u sistemski rizik i zaraziti privredu. Posljednja desetljeća, ali i stoljeća, obiluju finansijskim krizama različitih karakteristika, intenziteta i područja pojavnosti. U razdoblju od 1800. do 1850. godine je bilo sveukupno 14 ekonomskih i finansijskih kriza, a u razdoblju 1950-2000. godine 13 kriza. Zaključno, svakih 3,85 godina moglo se očekivati negativno cikličko kretanje privrede.

Bankarska kriza

Finansijska kriza je širi pojam od bankarske krize koju označava bankrot više banaka ili propast cijelog sistema. Karakteriše je navala štediša na banke, propasti banaka i loša naplata bankarskih potraživanja. Izuzetno su opasne za privredu, kako zbog snažnog finansijskog efekta i visokih troškova sanacije, tako i zbog gubitka povjerenja građana i štediša u bankarski i finansijski sistem. Iako finansijska kriza ne mora uzrokovati bankarsku krizu, postoji snažna interakcija između njih. Historija bankarskih kriza stara je kao i historija bankarstva. U posljednjih tridesetak godina gotovo da nije bilo zemlje koja nije prošla kroz faze bankarskih kriza.

Valutna kriza

Valutna kriza je podvrsta finansijske krize. Predstavlja situaciju u kojoj špekulativni napadi na valutu dovode do snažne deprecijacije, značajnog smanjenja deviznih rezervi ili kombinacije jednog i drugog. Valutne krize najčešće se vežu za devalvaciju ili za promjenu režima deviznih kurseva. Za definisanje valutne krize koristi se indeks valutne krize. Riječ je o ponderisanom prosjeku mjesečnih stopa rasta deviznog kursa i deviznih rezervi. Indeks je moguće jednostavno protumačiti: krizno je razdoblje ono u kojem vrijednost indeksa valutne krize nalazi tri standardne devijacije iznad ili ispod njegove srednje vrijednosti, dok se u suprotnom, razdoblje definira normalnim. Ova mjera odražava istovremeno i jačinu gubitka rezervi i jačinu valutnih oscilacija, stoga omogućuje rangiranje kriza prema njihovoj snazi.

Dužnička kriza

Situacija u kojoj država nije u mogućnosti ispunjavati ugovorne obaveze po kreditima dobivenim od stranih poslovnih banaka jeste dužnička kriza. Nakon izbijanja naftne krize sedamdesetih godina, na međunarodnom tržištu kapitala pojavila se velika količina slobodnih sredstava. Ponuda kapitala je porasla, a cijena kapitala je postala izuzetno niska. Mnoge zemlje u razvoju s hroničnim nedostatkom kapitala vidjele su u tome mogućnost svog ubrzanog ekonomskog razvoja. U takvoj situaciji došlo je do ubrzanog rasta zaduženja velikog broja zemalja u razvoju.

Početkom 1980-ih godina kamatne stope su počele rasti, a mnoge zemlje u razvoju, čija ambiciozna investicijska ulaganja još nisu davala rezultate, ušle su u dužničku krizu. Krize su bile najviše izražene u zemljama u razvoju, koje su svoj razvoj temeljile na rastu domaće potrošnje i stoga su imale hronične deficite u platnom bilansu. Zemlje koje su bile izvozno orijentirane nisu imale takvih problema. Dužničke krize su se pojavile 1982. godine kada su mnoge zemlje dužnice kasnile s urednom otplatom kredita komercijalnih banaka. U početku je kriza shvaćena kao kratkoročni problem likvidnosti, a kasnije se pokazalo da se radi o dugoročnom razvojnom problemu.

Dvostruke („twin“) krize

Dvostruke („twin“) krize su podvrsta finansijske krize koje nastaju kada ekonomiju zahvati i bankarska i valutna kriza. Najčešće bankarska kriza prethodi valutnoj krizi te nakon izbijanja i valutne krize doživljava vrhunac. Uzroci su najčešće šokovi iz okruženja, dolazi do pada privredne aktivnosti i izvoza, pogoršavaju se međunarodni uvjeti razmjene te rastu kamatne stope.

Prethodna iskustva kriza

Iskustva finansijskih kriza su pokazala da države dospijevaju u finansijsku krizu kada ekonomija kao cjelina kontinuirano ima deficit tekućeg bilansa, dakle kada troši više nego što stvara, što dovodi do rasta vanjske zaduženosti. Svejedno je da li u zaduživanju prednjači javni ili privatni sektor, a i da li je nivo deficita visok ili nizak, pogotovo ako je godinama prisutan. Rizici se izuzetno multiplikuju kada se država, privreda i građani zadužuju u stranoj valuti.

Usljed rasta vanjskog duga, ekonomija jedne države se sve više prepušta volji inostranih kreditora, a domaće finansijsko tržište se izlaže riziku od špekulativnih napada. Ovi napadi, ukoliko su dobro koordinisani, mogu ugroziti finansijsku stabilnost države i kada su njeni makroekonomski fundamenti zdravi. Uravnotežen tekući bilans je iz tog razloga najsnažniji faktor stabilnosti svake ekonomije, pogotovo male ekonomije. Države su u velikom riziku i kada vode politiku precijenjenog kursa domaće valute, i kada se u skladu sa tim samozavaravaju pogrešnim indikatorima zaduženosti. Konačno, veoma je rizično kada države ignorišu svoja i tuđa iskustva i slijede nametnute ideološke obrasce bez ikakvog empirijskog utemeljenja.

U trenucima koji prethode krizi, kada je dovoljan mali zamah da izazove oluju, neophodna je strpljivost i suptilnost, bez naglih poteza koji mogu utjecati na rasplamsavanje i širenje panike kroz sistem munjevitom brzinom. Također, u trenucima kada sistemom već vlada panika ključno je ne sprovoditi stroge i restriktivne makroekonomske politike koje samo utječu na pogoršanje situacije. Tada bi trebalo napraviti srednjoročne i dugoročne strategije izlaska iz krize.

Ove strategije bi bilo neophodno sprovoditi postepeno, a ne naglo, jer nagli potezi mogu uzrokovati nepodnošljive troškove u kratkom roku. Od suštinskog je značaja, u trenucima kada tržištem vlada panika, održati tokove finansiranja. Da bi se tokovi finansiranja održali, neophodno je odložiti restriktivno oružje i orijentisati se na postizanje dogovora na polju mirovanja otplate, reprogramiranja dugova i konverzije kratkoročnih u dugoročna potraživanja. Održavanje tokova finansiranja sa druge strane zahtijeva efikasnije restruktuiranje korporativnog sektora. Ključni uvjet valjanog, kvalitativnog restruktuiranja je usklađivanje zakonske regulative o bankrotu sa zakonima koji su na snazi u razvijenim zemljama Zapada.

Značaj određenih poteza koji se mogu izvući kao pouke iz kriza:

– izbor adekvatnog režima deviznog kursa – neodrživost fiksnog deviznog kursa na dugi rok (primjer Argentine i ostalih zemalja koje su iskusile krizu od 1980-ih pa do kraja 20. stoljeća),

– ključni značaj bankarstva za stabilnost nacionalnih valuta – kvalitet banaka, dovoljno raspolaganje sredstvima za intervencije monetarnih vlasti, zakonska regulativa i nadzor međunarodnih tokova kapitala,

– odgovarajući redoslijed ekonomskih mjera – redoslijed sprovođenja mjera liberalizacije nacionalnih tržišta, reforma finansijskog sistema i njihova potpuna vremenska usklađenost da bi se dobio finansijski sistem sposoban da se odupre kratkoročnim kriznim periodima na svjetskim finansijskim tržištima (u momentima povlačenja kapitala iz zemlje),

– mogućnost zaraze – domino efekat koji može da uvuče u krizu relativno zdrave privrede (npr. Azijska kriza kada je Tajland, relativno mala zemlja u svjetskim razmjerama, izazvala potpuni poremećaj među zemljama u razvoju pa tako i u Južnoj Koreji koja je bila 7.000 kilometara daleko ili slučaj utjecaja ruske rublje na povećanje špekulativnih udara na brazilski real).

Finansijske krize nijesu novonastali fenomen. Rast globalizacije finansijskog tržišta i izrazita želja globalnih investitora za zaradom, izlaže tržišta u nastajanju sve većim kretanjima kapitala u potrazi za višom zaradom (viši rizik često donosi i viši prinos). Meta za ulazak stranog kapitala, tržišta u nastajanju mogu vrlo lahko postati lokacija iz koje se taj kapital povlači, uslijed najmanje promjene rizika ulaganja.

Izvor: Poslovni svijet