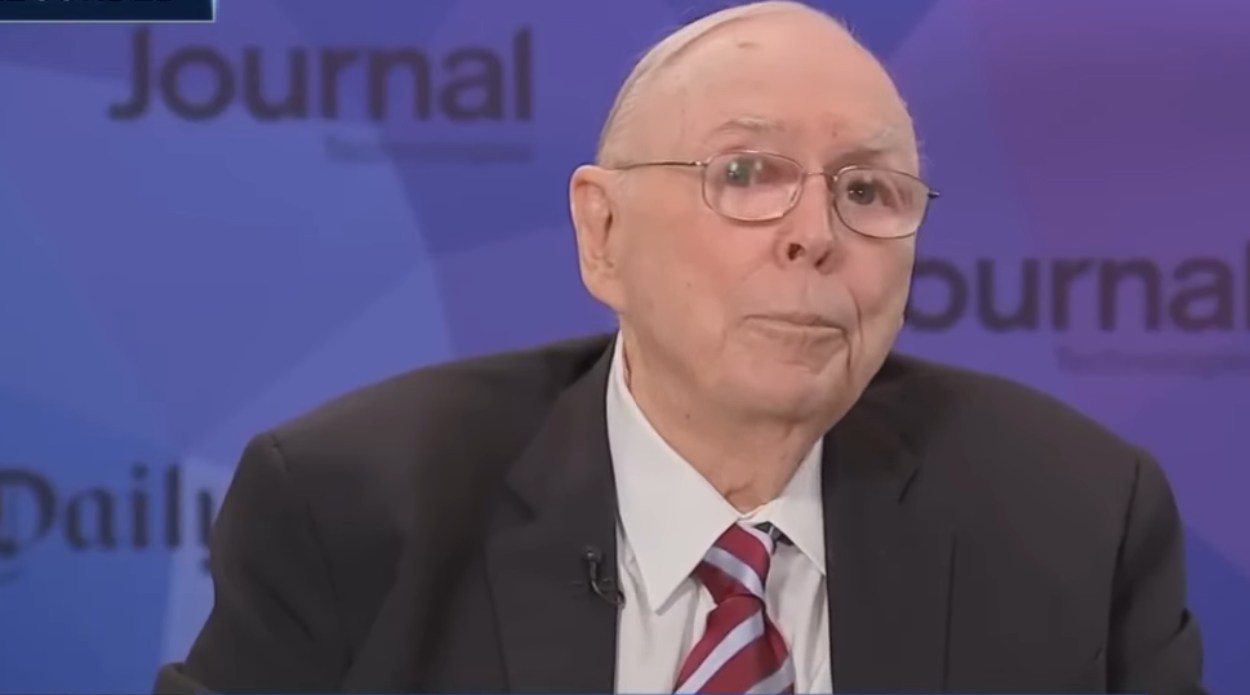

4 investicione lekcije koje bi trebalo naučiti od Čarlija Mangera

Milijarder Čarli Manger preminuo je nedavno u 99. godini, a bio je nadaleko poznato zbog višedecenijske saradnje sa Vorenom Bafetom na čelu velike holding korporacije Berkshire Hathaway.

Zajedno, Manger i Bafet razvili su Berkshire od male tekstilne firme u masivni i raznoliki konglomerat s tržišnom kapitalizacijom od oko 780 milijardi dolara, u vrijeme Mangerove smrti.

Manger je bio poznat i po svojoj impresivnoj poslovnoj sposobnosti i velikodušnosti u dijeljenju savjeta o investiranju sa velikom grupom odanih pratilaca i obožavaoca. Investopedia je izdvojila četiri ključne lekcije ulaganja iz njegovog života koje su primjenjive na investitore svih vrsta:

“Veliki novac nije u kupovini i prodaji, već u čekanju.”

Manger i Bafet su dijelili uvjerenje da su mogućnosti ulaganja sa istinskim potencijalom malobrojne i da ih vrijedi čekati.

“Čitava tajna ulaganja je pronaći mjesta gdje je bezbjedno i mudro ulagati “, rekao je Manger.

Što se tiče upravljanja portfoliom, Manger nije bio aktivan u svakodnevnoj kupovini i prodaji. Umjesto toga, naporno je radio da prepozna pozicije za koje je smatrao da su sigurne na duži rok i tu čuvao svoj i tuđi novac dugo, često godinama.

Bafet, poznat po tome što je decenijama održavao neke od pozicija u svom portfelju, dijeli ovu filozofiju. U vrijeme svoje smrti, Manger je navodno držao kapital u samo tri dionice: Berkshire Hathaway, Costco i Daily Journal Corp.

“Kupujte dobra preduzeća po poštenim cijenama.”

Osnovna komponenta Mangerovog pristupa investiranju bila je vjera u snagu filozofije ulaganja u vrijednost.

Mnogi pamte njegove riječi: “Zaboravite sve što znate o kupovini poštenih poslova po divnim cijenama. Umjesto toga, kupujte divne poslove po poštenim cijenama.”

Manger je izbjegavao dionice koje bi drugi investitori mogli pokupiti jednostavno zato što se činilo da su dobar posao u tom trenutku. Umjesto toga, odlučio se za ulaganja u kompanije za koje je smatrao da su čvrste kao biznis, prije svega.

Kupovina ovih kompanija, a zatim planiranje njihovog zadržavanja na duži period, dalo bi vremena da tržište odrazi njihovu suštinsku vrijednost tokom godina.

Prave prilike su rijetke

Manger je donosio odluke o ulaganju u uvjerenju da “život nije samo kupanje u neograničenim mogućnostima.” Prateći tu perspektivu, nastojao je da izbaci iz opticaja što više prosječnih ili loših ideja za investiranje. Samo one ideje koje prežive strogu provjeru bile bi razmatrane za implementaciju.

Srodni aspekt Mangerovog pristupa investiranju je da napravi značajne poteze u onim rijetkim trenucima u kojima se zaista ukaže ogromna prilika.

Ova ekstremna selektivnost dovela je Mangera do toga da održi portfelj kojem izuzetno nedostaje raznolikost, prema najsavremenijim standardima.

“Dobro poslovanje je etično poslovanje.”

Jedan od Mangerovih omiljenih aksioma bio je da su „dobri poslovi etički poslovi“, i obrnuto, da je „poslovni model koji se oslanja na prevaru osuđen na propast“. Zato nikako nije volio imovinu poput kriptovaluta, smatrajući je prevarnom i spekulativnom.

Manger i Bafet su stekli reputaciju zbog pomnog analiziranja poslovanja kompanija o kojima su razmišljali u smislu ulaganja, tražeći one s odličnim potencijalom rasta, kao i one za koje su smatrali da imaju modele koji su pošteni, pošteni i etički.

Manger je smatrao da dobri investitori treba da traže jednostavne poslove “koje čak i budala može voditi”.

Comments are closed.